In questo articolo vi parlerò di strumenti che coniugano l’esigenza di tutela, tipica del comparto assicurativo, con la richiesta di rendimenti adeguati.

La storia è quella di Marco C., giovane imprenditore abruzzese mio cliente da alcuni anni…

Marco C.: Buongiorno Vincenzo, come accennato al telefono ho in scadenza un Btp dal valore nominale di 100.000 euro… come sai bene la mia azienda è in una fase di crescita ed ha una forte esposizione debitoria nei confronti delle banche… e io garantisco a titolo personale in quanto ho firmato delle fideiussioni… Vorrei quindi uno strumento che mi consenta tutelare la mia famiglia da eventuali aggressioni da parte dei creditori della società e delle banche… e di avere un rendimento adeguato!

Marco C.: Buongiorno Vincenzo, come accennato al telefono ho in scadenza un Btp dal valore nominale di 100.000 euro… come sai bene la mia azienda è in una fase di crescita ed ha una forte esposizione debitoria nei confronti delle banche… e io garantisco a titolo personale in quanto ho firmato delle fideiussioni… Vorrei quindi uno strumento che mi consenta tutelare la mia famiglia da eventuali aggressioni da parte dei creditori della società e delle banche… e di avere un rendimento adeguato!

Caro Marco… la Tutela Patrimoniale e l’analisi degli strumenti che ci consentono di proteggere il patrimonio di imprenditori e professionisti meriterebbe una serie di incontri mirati e la collaborazione con altri professionisti come Notaio e Commercialista…

Posso però intanto illustrarti uno strumento che può soddisfare le tue attuali esigenze… la Polizza Vita e in particolare la Polizza Unit Linked!

Marco C: Che cos’è una Polizza Unit Linked e come essermi di aiuto???

Marco C: Che cos’è una Polizza Unit Linked e come essermi di aiuto???

Queste polizze hanno iniziato a trovare diffusione nel mercato domestico, oltre che in quello internazionale, a partire dalla metà degli anni Novanta… rientrano nel Ramo III (per cpnoscere i rami assicurativi consulta il glossario clicca qui) e sono strumenti assicurativi ad elevato contenuto finanziario in cui l’entità del capitale assicurato dipende dal valore del Fondo Comune di Investimento o della Sicav in cui la compagnia investe i premi versati dai contraenti.

Questi prodotti possono offrire garanzie (ad esempio, la restituzione almeno dell’importo dei premi versati oppure un capitale minimo), sia in caso di vita, sia in caso di morte.

Di norma è consentito al contraente scegliere la tipologia di fondo di investimento al quale agganciare il capitale tra più opportunità offerte dall’impresa di assicurazione (fondi azionari, obbligazionari, bilanciati, etc.) e trasferire le somme accumulate da un fondo all’altro, cosiddetto switch, pagando eventualmente una commissione.

La componente assicurativa di questi prodotti è ridotta a una minima integrazione in caso di premorienza e ad alcune opzioni, quali eventuali garanzie complementari di premorienza, infortunio, invalidità, malattie gravi o la conversione in una rendita vitalizia.

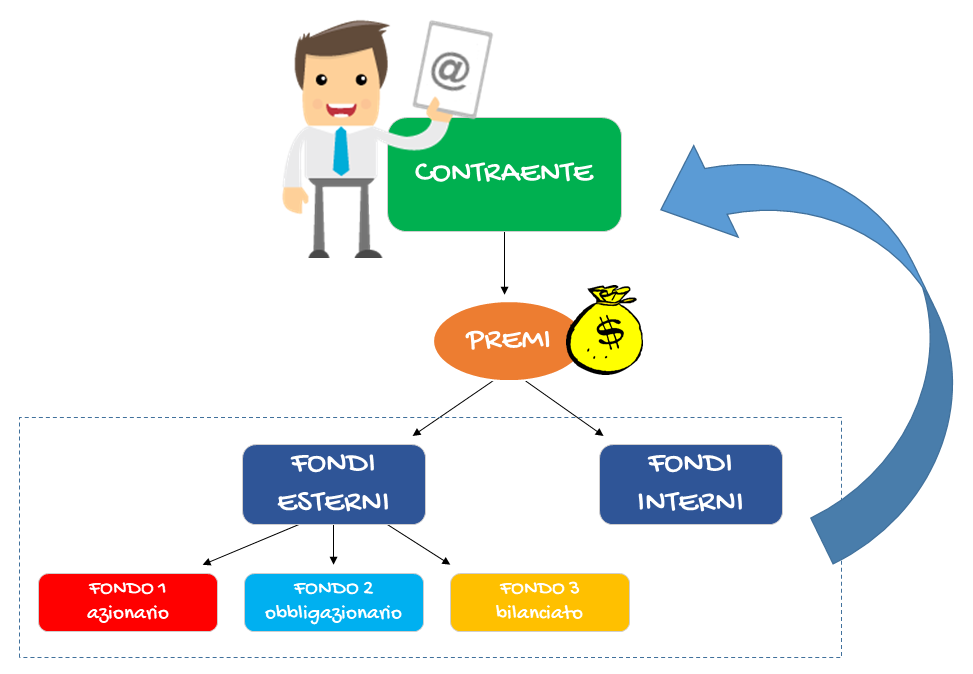

La figura 1 sopra riportata illustra come funziona una Polizza U.L.:

1) Il contraente versa il premio assicurativo, in un’unica soluzione o tramite versamenti periodici;

2) Il capitale investito (capitale versato al netto di eventuali costi di sottoscrizione) viene suddiviso tra i Fondi messi a disposizione della compagnia (interni o esterni) secondo le indicazioni del contraente/assicurato;

3) Il valore del capitale investito sarà funzione del rendimento della gestione del Fondo o della Sicav.

Marco C: E’ garantita la restituzione dei premi versati?

Marco C: E’ garantita la restituzione dei premi versati?

Non esiste una regola generale… Esistono diverse casistiche:

- UL non garantite: si tratta della forma pura, priva di garanzie;

- UL parzialmente garantite: la compagnia garantisce una prestazione minima (ad esempio, la restituzione di una determinata percentuale dei premi versati);

- UL garantite: la compagnia garantisce il rimborso integrale del capitale e, in alcuni casi, un rendimento minimo.

Marco C: Quali sono i costi di queste Polizze?

Marco C: Quali sono i costi di queste Polizze?

La legge sul risparmio del 2005 e il successivo decreto di coordinamento con il TUB e il TUF hanno introdotto la definizione di prodotti finanziari emessi da imprese assicurative, cioè le polizze di ramo III e ramo V (a meno che non abbiano finalità pensionistiche). Per questi prodotti, è necessaria la pubblicazione di un prospetto informativo secondo gli schemi definiti dalla CONSOB.

COSTI DIRETTAMENTE A CARICO DELL’INVESTITORE-CONTRAENTE

I costi direttamente a carico dell’investitore-contraente si distinguono in:

- spese fisse di emissione del contratto;

- costi di caricamento gravanti sul premio versato per copertura di costi commerciali e spese amministrative;

- costi delle coperture assicurative previste dal contratto (ad esempio, caso morte e altri eventi assicurati), espressi in valore percentuale e/o assoluto rispetto al premio;

- costi delle eventuali garanzie previste dal contratto (ad esempio, restituzione di una data percentuale del capitale investito);

- costi di riscatto;

- costi di switch per il passaggio a diversa linea di investimento.

COSTI INDIRETTAMENTE A CARICO DELL’INVESTITORE-CONTRAENTE

I costi indirettamente a carico dell’investitore-contraente sono:

- oneri di gestione;

- commissioni di incentivo (o di performance);

- costo dell’eventuale garanzia prestata;

- qualora il fondo legato alle unit investa, per almeno il 10%, in quote o azioni di altri OICR, occorre indicare la misura massima delle relative commissioni di sottoscrizione (o rimborso) e di gestione, nonché dell’eventuale commissione di incentivo (o di performance).

Nella parte II del prospetto (intitolata “Illustrazione dei dati periodici di rischio/rendimento e dei costi effettivi dell’investimento”), si riporta anche il Total Expense Ratio (TER), ossia il rapporto fra gli oneri posti a carico del fondo e il patrimonio medio dello stesso.

Marco C: Fiscalmente come vengono trattati questi prodotti?

Marco C: Fiscalmente come vengono trattati questi prodotti?

Le Polizze Unit Linked, al contrario delle Polizze in Gestione Separata, sono soggette all’Imposta di Bollo pari al 2 per mille (0,20%) senza importo minimo e con importo massimo di € 14.000 per i soggetti diversi dalle persone fisiche.

I proventi delle polizze sono inoltre assoggettati all’Imposta Sostitutiva del 26% (12,50% fino al 2012 e 20,00 fino al 2014).

La normativa fiscale però stabilisce anche che i rendimenti derivanti dai titoli di stato (ed equiparati) continuino di fatto ad essere assoggettati al 12,5%. Pertanto l’aliquota effettiva di tassazione dipenderà dall’effettivo mix degli investimenti (titoli pubblici e altro). Ogni anno quindi la Compagnia individua, per ciascuna Gestione Interna Separata / Fondo Interno, la percentuale di titoli pubblici rispetto alla totalità degli asset: la media semplice di tali percentuali è quella che dovrà essere applicata al rendimento determinato secondo le regole ordinarie.

Il capitale liquidato è esente dalla dichiarazione IRPEF.

Marco C: Quali sono gli altri benefici di cui mi parlavi?

Marco C: Quali sono gli altri benefici di cui mi parlavi?

IMPIGNORABILITA’ E INSEQUESTRABILITA’

Il principale beneficio civilistico è riconosciuto dall’art. 1923 del codice civile, per cui le somme dovute dall’assicuratore al contraente o al beneficiario non possono essere sottoposte ad azione esecutiva o cautelare (c.d. impignorabilità e insequestrabilità).

VA SOTTOLINEATO COME TALE VANTAGGIO DECADE QUALORA IL CONTRAENTE DELLA POLIZZA ABBIA CONSAPEVOLMENTE ARRECATO UN DANNO AI PROPRI CREDITORI. In questo caso il Giudice potrebbe disporre l’azione revocatoria.

VANTAGGI NELLA SUCCESSIONE

Le polizze vita godono di alcune caratteristiche che le rendono un flessibile strumento di pianificazione successoria. Innanzitutto, possono essere utilizzate come alternativa o complemento al testamento, con la massima libertà nella nomina dei BENFICIARI e nella destinazione delle quote di patrimonio, con il solo limite del rispetto dei diritti dei legittimari.

Secondo l’art. 1920 del codice civile, per effetto della designazione come beneficiario della polizza, si acquista un autonomo credito verso la compagnia. Questo diritto sorge per un contratto tra vivi, per cui non si applica il diritto successorio.

I CAPITALI CASO MORTE SONO ESENTI DA IMPOSTE SULLA SUCCESSIONE.

La designazione del beneficiario è revocabile, sia con comunicazione scritta alla compagnia assicurativa sia mediante testamento (art. 1921 c.c.).

Questo significa che il contraente, finché in vita, rimane nel pieno controllo del suo patrimonio, potendo decidere sia di modificare il beneficiario sia di riscattare la polizza. Qualora il contraente lo desideri, la designazione può essere resa definitiva con una dichiarazione di rinuncia al potere di revoca, accompagnata dall’accettazione del beneficiario, in deroga all’art. 458 del codice civile (divieto di patti successori).

Marco C: Mi fai un esempio concreto di una Unit Linked?

Marco C: Mi fai un esempio concreto di una Unit Linked?

Ti illustro le caratteristiche della Polizza “Alpha50” emessa dalla Compagnia “AssiFinance”.

PREMIO MINIMO

Premio Unico € 15.000 – Aggiuntivo € 1.200

INVESTIMENTO DEI PREMI

50%: Gestione Separata RendiX

50%: Fondi Comuni d’investimento selezionati da AssiFinance tra i migliori gestori internazionali, scegliendo Tra 4 Linee Guidate in funzione del profilo di rischio del cliente:

Linea Prudente (max 30% azionario)

Linea Moderata (max 50% azionario)

Linea Dinamica (max 70% azionario)

Multinvest” Libera”(combinazione di fondi scelti liberamente dal contarente fra quelli previsti dal prodotto)

CASO MORTE

Restituzione del Capitale incrementato di:

- 10% fino a 65 anni

- 5% da 66 anni

- 1% oltre 70 anni

RECESSO

È possibile esercitare il diritto di riscatto (totale o parziale) purché siano trascorsi almeno 12 mesi dalla data di decorrenza del contratto.

Sono previste penali decrescenti di uscita fino al 5° anno successivo alla decorrenza della polizza.

Marco C: Grazie mille… Sono molto interessato alla Polizza che mi hai illustrato utilizzando la linea Prudente!

Marco C: Grazie mille… Sono molto interessato alla Polizza che mi hai illustrato utilizzando la linea Prudente!

SE SEI INTERESSATO AD APPROFONDIRE L’ARGOMENTO DELLE POLIZZE UNIT LINKED E I LORO VANTAGGI NON ESITARE A CHIAMARMI!