Continuando i racconti sulle grandi crisi finanziarie dalla Bolla delle DotCom facciamo un salto di circa 10 anni… nel biennio 2007/2008 scoppia un terribile terremoto finanziario con epicentro a New York… la crisi dei mutui subprime!

Il sogno di tutti i cittadini americani, che nella file degli anni 90 compravano con avidità azioni di aziende tecnologiche diventa dal 2001 quello di poter comprare una casa di proprietà… non solo per motivi residenziali ma anche per realizzare facili guadagni sfruttando la costante e incessante crescita dei prezzi delle abitazioni.

Il sogno di tutti i cittadini americani, che nella file degli anni 90 compravano con avidità azioni di aziende tecnologiche diventa dal 2001 quello di poter comprare una casa di proprietà… non solo per motivi residenziali ma anche per realizzare facili guadagni sfruttando la costante e incessante crescita dei prezzi delle abitazioni.

Proseguono negli Usa le strategie di sostegno alla “casa” avviate dalle autorità governative americane negli anni di Roosvelt e del New Deal mentre la Federal Reserve contribuisce ad alimentare il mercato immobiliare con una politica monetaria accomodante e tassi di interesse ai minimi storici.

Le Banche fiutano il grosso affare e spingono la leva dei finanziamenti per gli acquisti degli immobili… l’unico elemento che frena gli istituti di credito nell’erogare massivamente mutui ipotecari è il rischio di insolvenza e l’incidenza sul capitale degli accantonamenti imposti dalla normativa!

Ma l’occasione di grandi e facili guadagni è troppo ghiotta… nasce quindi l’esigenza di trovare uno stratagemma per poter espandere i volumi dei finanziamenti senza appesantire i bilanci di rischi di inadempienza!

Dalla mente brillante di giovani e rampanti banchieri, riuniti nelle direzioni finanziarie delle principali Banche Mondiali, viene scoperta la gallina dalle uova d’oro… la Cartolarizzazione!

Già utilizzata in una versione basica negli anni settanta dalle agenzie Fannie Mae, Ginnie Mae e Freddie Mac (società private ma di emanazione governativa che avevano lo scopo di sostenere il mercato dei mutui immobiliari) viene “geneticamente modificata” grazie a sofisticate tecniche di ingegneria finanziaria…

Già utilizzata in una versione basica negli anni settanta dalle agenzie Fannie Mae, Ginnie Mae e Freddie Mac (società private ma di emanazione governativa che avevano lo scopo di sostenere il mercato dei mutui immobiliari) viene “geneticamente modificata” grazie a sofisticate tecniche di ingegneria finanziaria…

Ma in cosa consiste la cartolarizzazione?

Nella fase I, quella già sperimentata con successo dalle agenzie governative, una Banca cede ad un soggetto esterno creato ad hoc (“società veicolo”) un pacchetto di mutui, esternalizzando di fatto il rischio di insolvenza e anticipando il rientro dei flussi di cassa di diversi anni (le scadenze dei mutui ipotecario sono solitamente di 10,15,20,30 anni).

Nella fase 2, e qui subentra l’innovazione finanziaria… le Banche creano dei titoli obbligazionari collegati ai mutui ceduti… questi titoli vengono denominati MBS (Mortage Based Securities) e vengono collocati presso i consumatori ai quali viene di fatto trasferito il rischio finale di insolvenza.

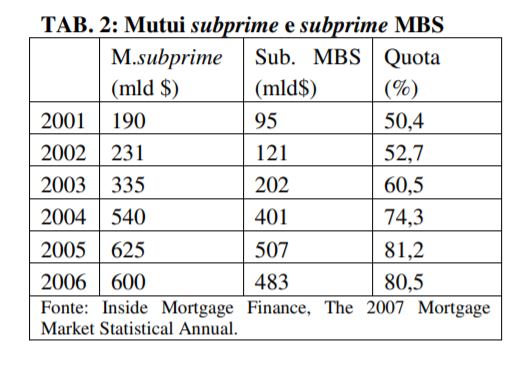

L e istituzioni finanziarie hanno quindi trovato il modo di espandere sensibilmente le attività in rapporto al capitale proprio (fenomeno del leverage o leva finanziaria)… Inevitabilmente viene dato un forte impulso alla concessione dei mutui persino a soggetti che non posseggono adeguati requisiti di reddito, lavoro e patrimonio (Ninha – No Income, No Job, No Asset)… i cosiddetti mutui subprime!

e istituzioni finanziarie hanno quindi trovato il modo di espandere sensibilmente le attività in rapporto al capitale proprio (fenomeno del leverage o leva finanziaria)… Inevitabilmente viene dato un forte impulso alla concessione dei mutui persino a soggetti che non posseggono adeguati requisiti di reddito, lavoro e patrimonio (Ninha – No Income, No Job, No Asset)… i cosiddetti mutui subprime!

Un ruolo rilevante lo rivestono anche le principali agenzie di rating che per anni valutano in maniera eccessivamente positiva i prodotti derivanti dalla cartolarizzazione favorendone la diffusione virale (superficialità o confitti di interesse???). Giudizi che poi nel 2007/2008 vengono rivisti al ribasso (downgrading) quando a seguito degli aumenti dei tassi della Fed, crescono le rate e iniziano a verificarsi rilevanti casi di insolvenza da parte delle famiglie… in particolare da parte di quei soggetti che già all’origine non avevano i requisiti per l’accesso al credito!

E poi, quasi per magia, accade quello che sempre succede quando si è in presenza di una “bolla”!… Inizia un inesorabile processo di contrazione della domanda di immobili e un conseguente crollo verticale dei prezzi che sembrava fossero destinati a crescere sempre (“il mattone è il mattone!”).

La Bolla Immobiliare si sgonfia in maniera inesorabile… i costruttori che hanno investito nella realizzazione di nuovi immobili non riescono a vendere gli appartamenti.

Il declassamento dei titoli Abs e Mbs garantiti dai mutui (ora in sofferenza…) porta ad un contesto di grande sfiducia, le Banche non si prestano più denaro fra di loro, diminuisce la liquidità e la Fed e il Tesoro sono costrette ad intervenire per salvare alcuni grandi gruppi bancari… ma si tirano indietro quando la quarta banca di investimento americana, Leman Brothers dichiara il proprio stato di difficoltà.

Il 15 settembre 2008 Leman annuncia il ricorso al Chapter 11 (paragonabile alla nostra amministrazione controllata) e le sue azioni perdono l’80% del valore… l’indice Dow Jones perde oltre 500 punti in un solo giorno… dagli Stati Uniti si diffonde un clima di paura e di incertezza che destabilizza i mercati finanziari.

Il 15 settembre 2008 Leman annuncia il ricorso al Chapter 11 (paragonabile alla nostra amministrazione controllata) e le sue azioni perdono l’80% del valore… l’indice Dow Jones perde oltre 500 punti in un solo giorno… dagli Stati Uniti si diffonde un clima di paura e di incertezza che destabilizza i mercati finanziari.

In breve tempo, la crisi dei mutui subprime contagia l’economia reale statunitense ed europea, provocando una caduta di reddito e occupazione.

In Europa il propagarsi della crisi coinvolge per prima il Regno Unito, costretto alla nazionalizzazione di Northern Rock, istituto specializzato in mutui ipotecari e tra le prime cinque banche del paese (impegno di circa 110 miliardi di sterline) poi a seguire anche tutti gli altri paesi… In Germania lo stato interviene con 436 miliardi di euro tra garanzie e acquisto di titoli subordinati mentre in Italia lo Stato mette in campo misure decisamente soft (solo 4 miliardi per l’acquisto di subordinati di quattro banche per sostenere l’erogazione del credito…).

Grazie ai poderosi interventi fiscali dei governi, alle politiche monetarie sempre più accomodanti e la nascita e l’esplosione del quantitative easing i mercati negli anni successivi hanno ritrovato la giusta serenità tornando a crescere con regolarità; l’indice globale Msci World dai minimi del 2009 (circa 670 $) si è apprezzato costantemente negli anni recuperando i valori pre-crisi nel corso del 2011 (circa 1,400 $) per poi arrivare a quotare oltre 2.000 $ nel 2020 (+189% rispetto al 2009).

Ancora una volta i comportamenti emulativi e non sempre razionali degli investitori hanno innescato dinamiche speculative che hanno prima portato euforia e crescita dei mercati per poi generare incertezza e panico con gravi conseguenze anche per l’economia reale!